来源:中证鹏元评级手机股票配资

债市要闻

河南省拟发520亿元专项债信评报告更新募资用途

国务院:鼓励符合条件的创业投资机构发行公司债券和债务融资工

中国熊猫债年内累计发行规模已近千亿

一级市场

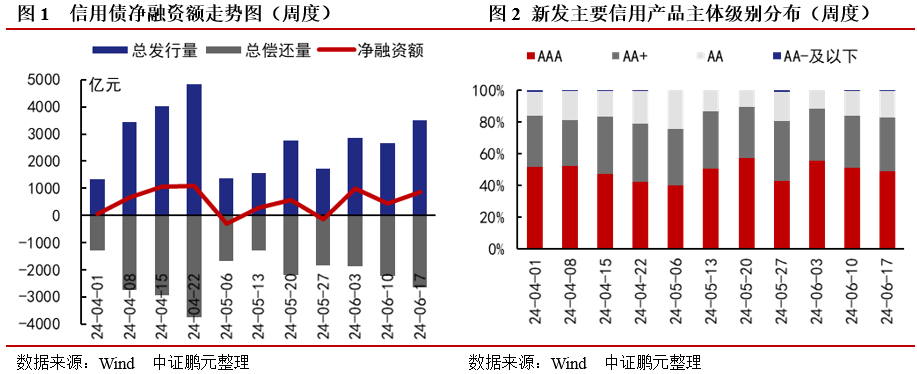

上周非金融企业信用债发行规模环比回升,除了企业债、短融和PPN净偿还,其他主要品种均呈现净融资,城投发行上升50%,净融资额上升61%,地产债发行下降7%,净融资由负转正。

上周公募公司债和中票发行利率、利差收窄,私募公司债和短融发行利率、利差涨跌互现。

二级市场

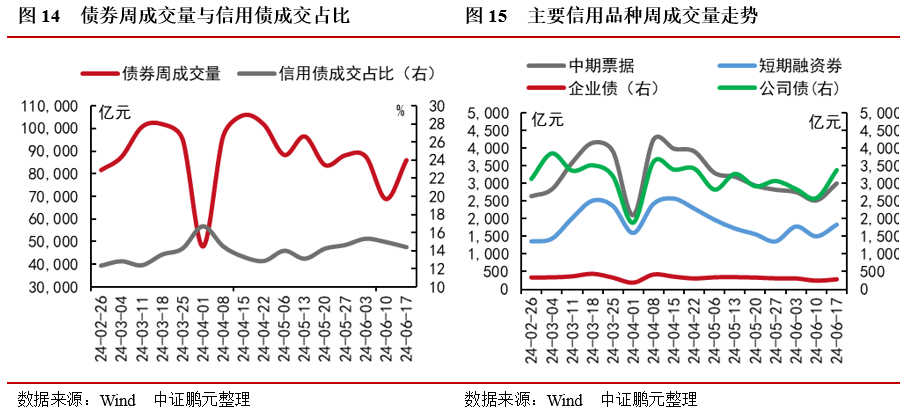

债券成交量较前一周上升25.05%。其中信用债成交额占比为14.42%,较前一周下降0.56%。

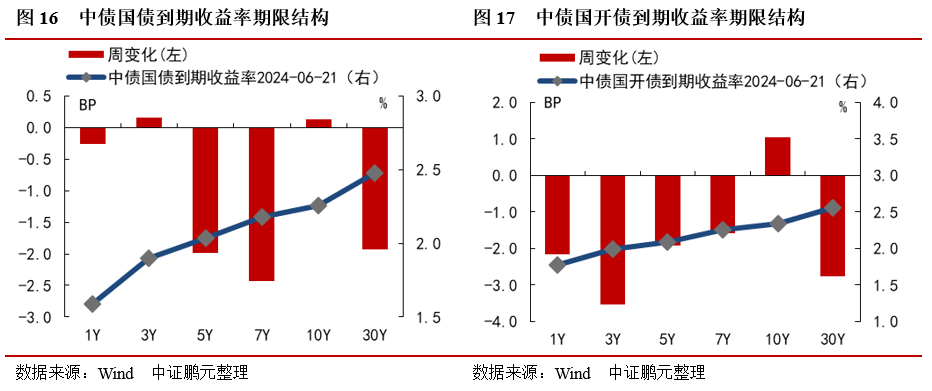

10年期国债上升0.13BP至2.26%,利率债多数收益率下降,信用债长端收益率较短端降幅更大。

上周1年和3年期城投收益率上行, 5年期城投收益率继续下降。

评级调整与违约

上周非金融企业债券有12个评级调整。

上周发生2起信用风险事件

上周有3件信用风险事件有更新进度

"

]article_adlist-->

]article_adlist-->一、 债市要闻

1.河南省拟发520亿元专项债信评报告更新募资用途,此前为用于化解存量债务

6月21日,经查询中国债券信息网,2024年河南省政府专项债券(十六期)信用评级报告中,关于募集资金用途表述已更新,更新后募集资金用于174个政府投资项目,此前为全部用于化解存量债务。本期专项债为新增专项债券,发行总额520亿元,期限10年,每半年付息一次,到期一次偿还本金。

2.国务院:鼓励符合条件的创业投资机构发行公司债券和债务融资工具

6月19日,国务院办公厅发布《促进创业投资高质量发展的若干政策措施》的通知,提出要多渠道拓宽创业投资的资金来源。支持保险机构按照市场化原则做好对创业投资基金的投资,鼓励符合条件的创业投资机构发行公司债券和债务融资工具,增强创业投资机构筹集长期稳定资金的能力。鼓励资产管理机构针对科技型企业在不同成长阶段的经营特征和金融需求,提供并完善股权投资、债券投资、股票投资和资产服务信托等综合化金融服务。鼓励推出更多股债混合型创业投资基金产品,更好匹配长期资金配置特点和风险偏好,通过优先股、可转债、认股权等多种方式投资科技创新领域。这有利于强化企业创新主体地位,促进科技型企业成长,为培育发展新质生产力、实现高水平科技自立自强、塑造发展新动能新优势提供有力支撑。

3.中国熊猫债年内累计发行规模已近千亿

截止到6月18日,据上海清算所披露的信息显示,今年前五月熊猫债累计发行达810亿元人民币;若统计6月发行规模,包括德意志银行、宝马中国、中国电力国际发展有限公司、巴斯夫爱尔兰指定活动公司、拜耳股份公司在内,熊猫债发行规模已接近千亿元,同比增速接近40%。这表明熊猫债创新品种日益丰富,市场的各项制度安排也更为完善、国际化接轨程度明显提高。

]article_adlist-->

]article_adlist-->二、一级市场

1. 上周非金融企业信用债发行规模环比回升,除了企业债、短融和PPN净偿还,其他主要品种均呈现净融资,城投发行上升50%,净融资额上升61%,地产债发行下降7%,净融资由负转正

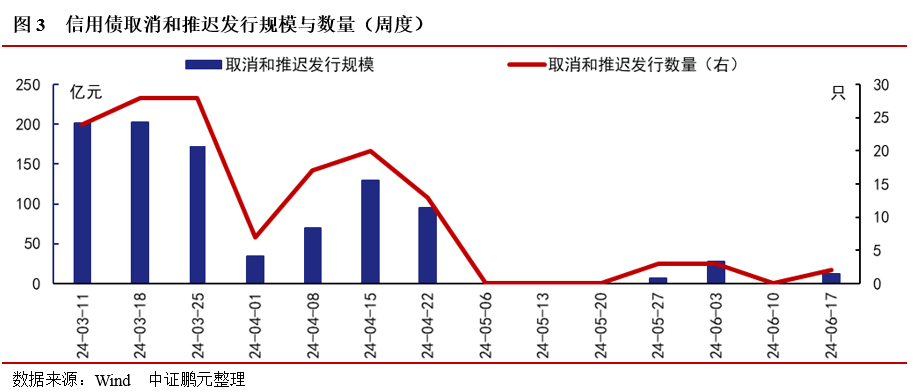

上周(2024/06/17-2024/06/23)非金融企业信用债净融资862.69亿元,环比上升101.86%,发行规模为3,498.90亿元,环比上升32.16%,偿还规模为2,636.20亿元,环比增加18.74%。上周发债主体评级中,AA+及以上主体级别占比82.87%,较前一周减少0.87个百分点,其中AAA、AA+级别主体分别占比48.87%、34.01%,较前一周减少2.34个百分点、增加1.48个百分点。本周取消发行或者推迟发行的非金融企业信用债2只。规模11.6亿元。截止目前,近2个月(4周) 累计有8只信用债取消发行,累计规模46.15亿元。

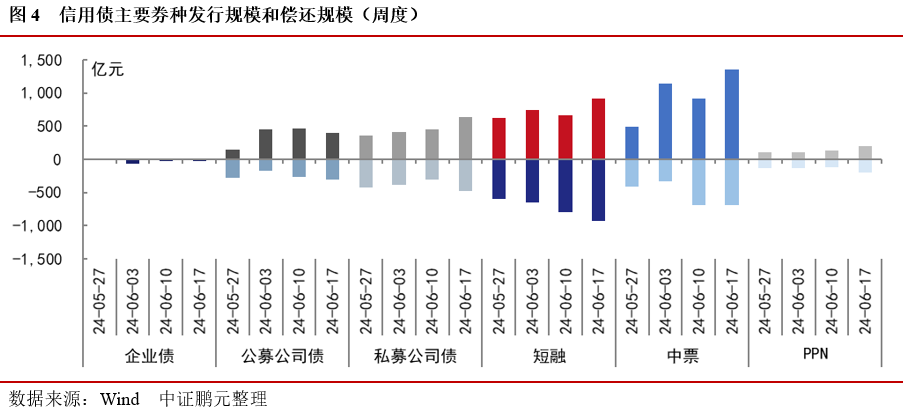

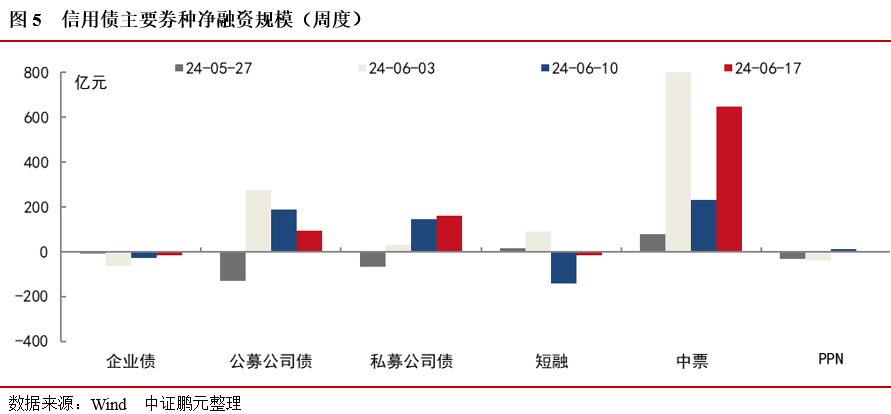

分债券类型来看:企业债净偿还15.86亿元,较前一周下降39.74%,其中发行10.00亿元,偿还25.86亿元;公募公司债净融资92.29亿元,较前一周下降51.09%,其中发行396.00亿元,偿还303.71亿元;私募公司债净融资160.15亿元,较前一周上升11.19%,其中发行638.51亿元,偿还478.36亿元;短融净偿还16.95亿元,较前一周下降88.02%,其中发行908.50亿元,偿还925.45亿元;中票净融资649.40亿元,较前一周上升180.08%,其中发行1,346.71亿元,偿还697.31亿元;PPN净偿还0.95亿元,由前一周的净融资12.08亿元转为净偿还,其中发行199.18亿元,偿还200.13亿元。

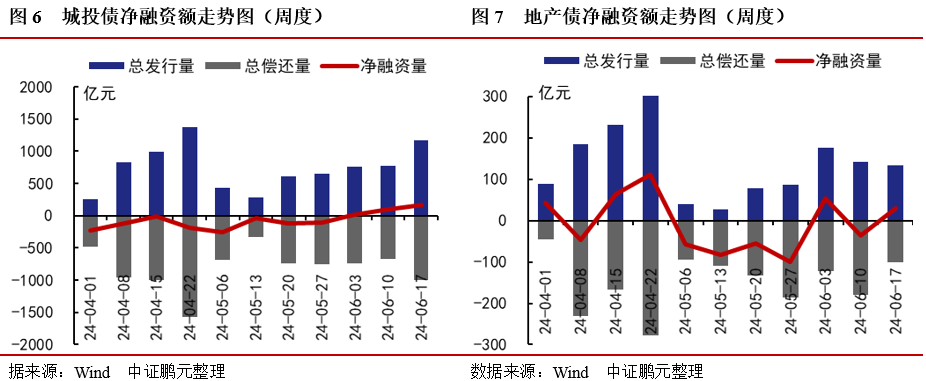

上周城投债净融资167.93亿元,环比上升60.69%,发行规模为1,168.20亿元,环比上升49.91%,偿还规模为1,000.26亿元,环比增加48.24%。

上周地产债净融资30.94亿元,由前一周的净偿还37.00亿元转为净融资,发行规模为132.65亿元,环比下降6.90%,偿还规模为101.71亿元,环比减少43.33%。

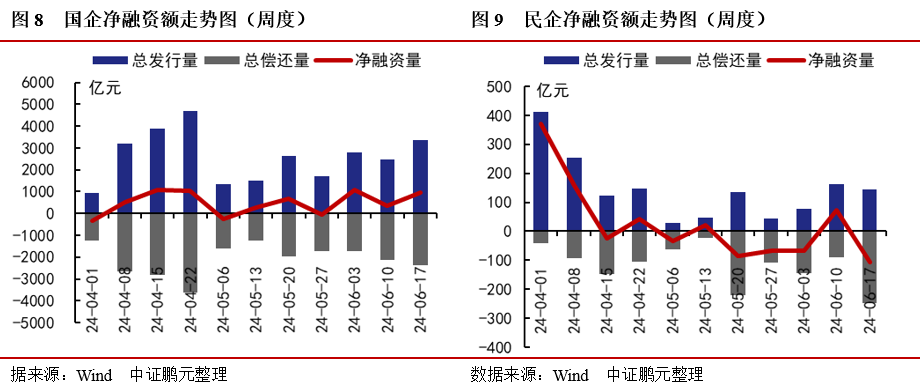

上周国企净融资968.50亿元,环比上升173.32%,发行规模为3,355.90亿元,环比上升35.10%,偿还规模为2,387.40亿元,环比增加12.10%。

上周民企净偿还105.81亿元,由前一周的净融资73.04亿元转为净偿还,发行规模为143.00亿元,环比下降12.48%,偿还规模为248.81亿元,环比增加175.35%。

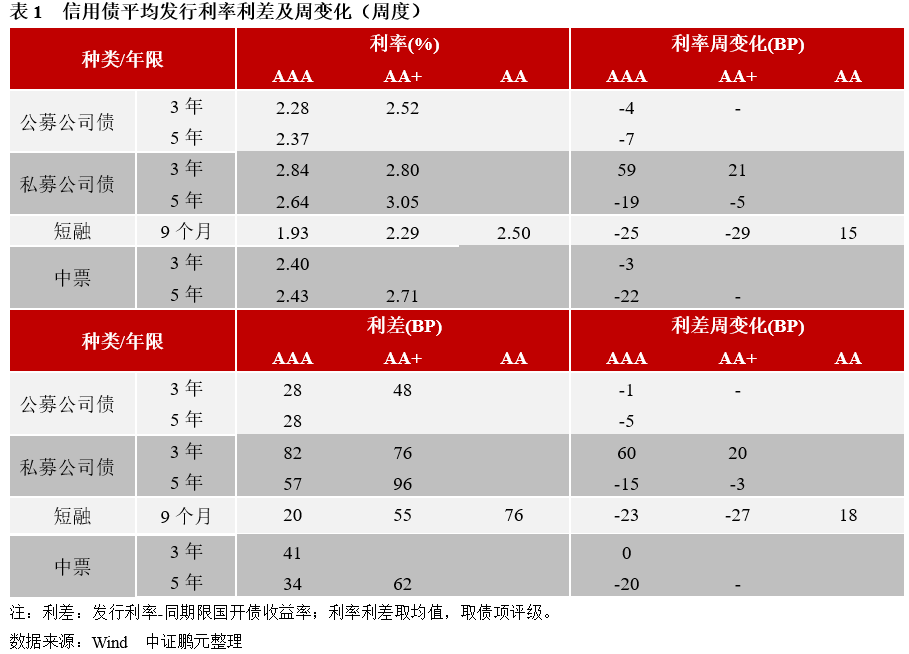

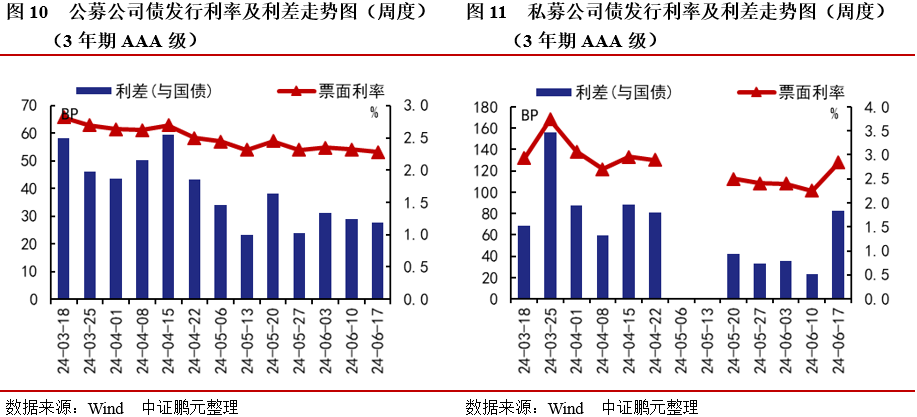

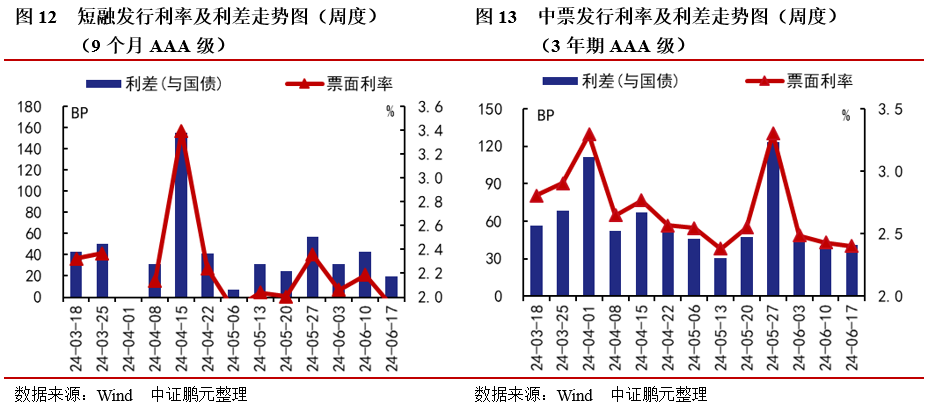

2. 上周公募公司债和中票发行利率、利差收窄,私募公司债和短融发行利率、利差涨跌互现

具体看各券种的主要年限等级的利率利差情况:

3年期AAA级别公募公司债平均发行利率为2.28%,平均利差为28个BP,较前一周分别下行4个BP、收窄1个BP。3年期AAA级别私募公司债平均发行利率为2.84%,平均利差为82个BP,较前一周分别上行59个BP、扩大60个BP。

9个月AAA级别短融平均发行利率为1.93%,平均利差为20个BP,较前一周分别下行25个BP、收窄23个BP。3年期AAA级别中期票据平均发行利率为2.40%,平均利差为41个BP,较前一周分别下行3个BP、扩大0.4个BP。

]article_adlist-->

]article_adlist-->三、二级市场

1. 债券成交量较前一周上升25.05%。其中信用债成交额占比为14.42%,较前一周下降0.56%。

上周债券总成交85,941.11亿元,较前一周上升25.05%。其中信用债成交额占比为14.42%,较前一周下降0.56%。主要信用品种中,企业债、公司债、中期票据、短期融资券分别成交278.55亿元、3,395.72亿元、3,008.24亿元、1,831.67亿元,较前一周分别上升16.55%,上升30.66%,上升19.16%,上升22.13%。

2. 10年期国债上升0.13BP至2.26%,利率债多数收益率下降,信用债长端收益率较短端降幅更大

上周中债国债到期收益率收于1.59%至2.48%之间,各期限品种到期收益率变化幅度在-2.43BP至0.16BP之间。其中7年期期限品种下行幅度最大,为2.43BP,3年期期限品种上行幅度最大,为0.16BP。中债国开债到期收益率收于1.78%至2.56%之间,各期限品种到期收益率变化幅度在-3.53BP至1.05BP之间。其中3年期期限品种下行幅度最大,为3.53BP,10年期期限品种上行幅度最大,为1.05BP。

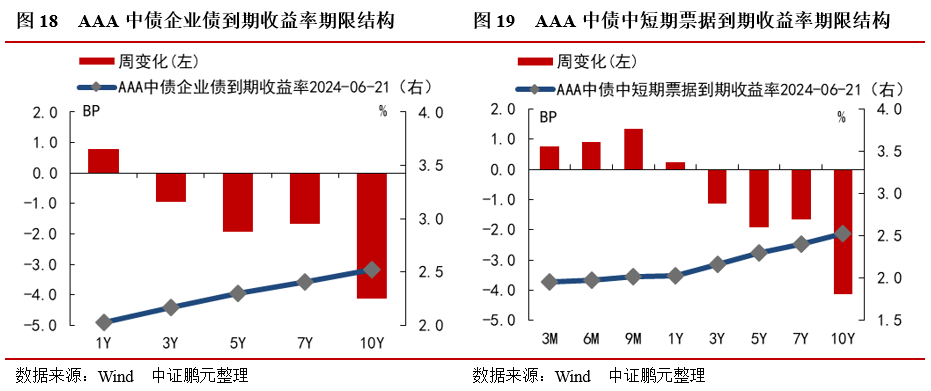

上周AAA级中债企业债到期收益率收于2.03%至2.52%之间,各期限品种到期收益率变化幅度在-4.12BP至0.79BP之间。其中10年期期限品种下行幅度最大,为4.12BP,1年期期限品种上行幅度最大,为0.79BP。AAA级中债中短期票据到期收益率收于1.96%至2.53%之间,各期限品种到期收益率变化幅度在-4.13BP至1.35BP之间。其中10年期期限品种下行幅度最大,为4.13BP,9个月期期限品种上行幅度最大,为1.35BP。

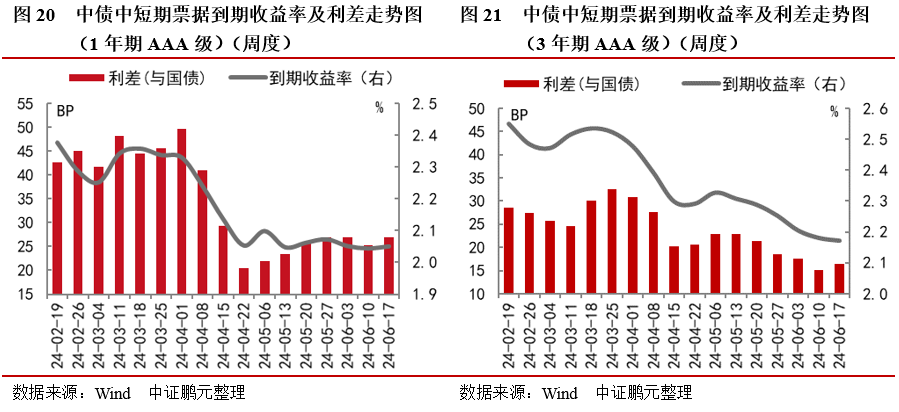

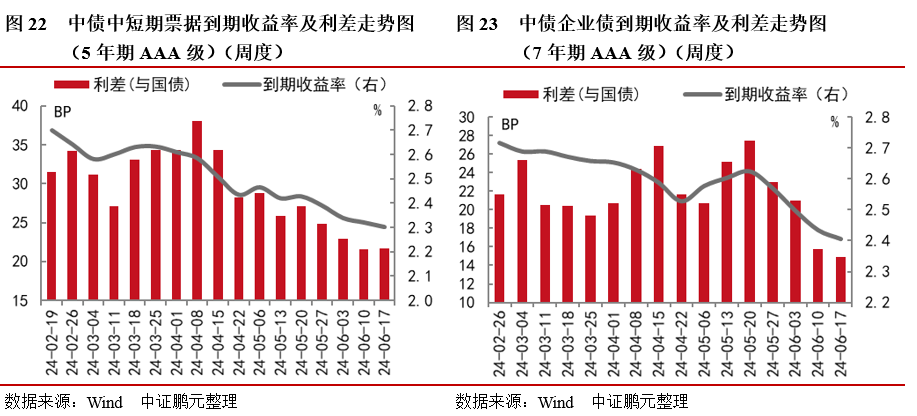

具体来看信用债主要券种的利差情况:

1年期AAA级别中债中短期票据上周平均到期收益率为2.05%,较前一周上行1BP,平均利差为27BP,较前一周扩大2BP;3年AAA中短期票据上周平均到期收益率为2.17%,较前一周下行1BP,平均利差为16BP,较前一周扩大1BP。

5年期AAA级别中债中短期票据上周平均到期收益率为2.3%,较前一周下行2BP,平均利差为22BP,较前一周扩大0.12BP;7年期AAA级别企业债上周平均到期收益率为2.41%,较前一周下行3BP,平均利差为15BP,较前一周收窄1BP。

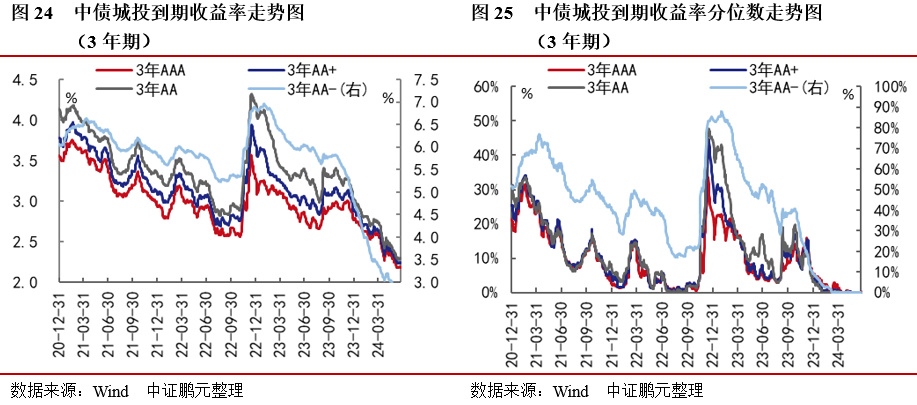

3. 上周1年和3年期城投收益率上行, 5年期城投收益率继续下降

上周城投债收益率表现上,AAA、AA+、AA和AA-级1年期中债城投债收益率分别收于2.05%、2.1%、2.16%和2.29%,较前一周变化2BP、1BP、1BP和2BP;AAA、AA+、AA 和 AA-级3年期城投债收益率分别变化2.2%、2.25%、2.3%和2.66%,较前一周变化2BP、1BP、1BP和0BP;AAA、AA+、AA 和 AA-级5年期城投债收益率分别变化2.31%、2.37%、2.44%和3.35%,较前一周变化-2BP、-2BP、-2BP和-8BP。从收益率历史分位来看(自2012年1月起),上述期限中AAA、AA+、AA等级城投到期收益率所处的历史分位较上周涨跌不一,分位数在0%至2%区间;AA-等级城投收益率历史分位数在0%至0.3%区间,其中1年期AA-级历史分位数最高,为0.3%。

]article_adlist-->

]article_adlist-->四、评级调整与违约

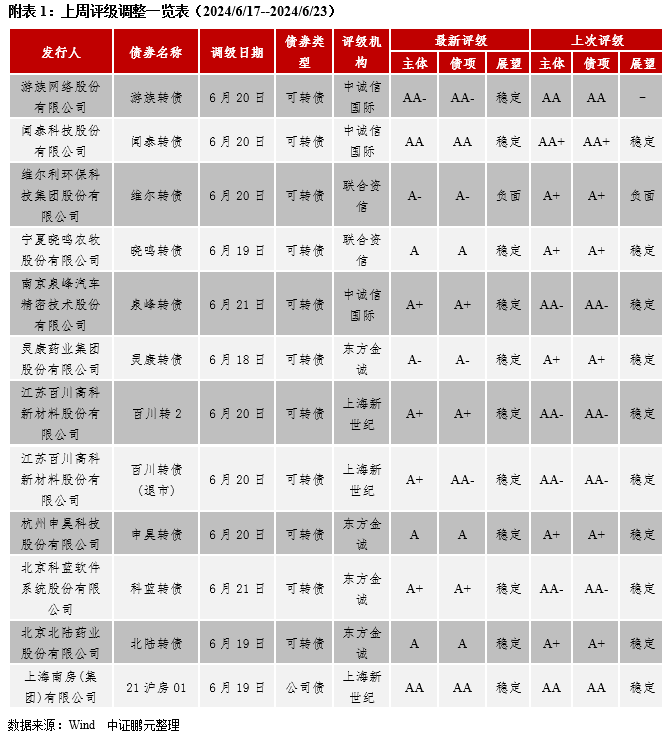

1. 上周非金融企业债券有12个评级调整

上周(2024/6/17--2024/6/23)非金融企业债券有11家主体涉及12个评级调整。主体申万行业为电子和化工等行业,主要涉及可转债主体和债项评级调低,具体信息详见附表。

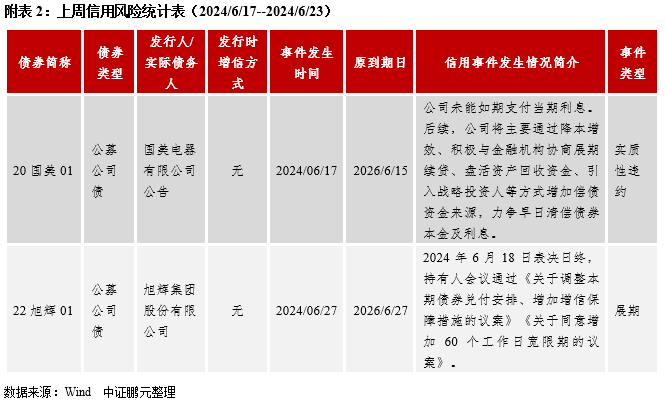

2. 上周发生2起信用风险事件

上周发生1起信用风险事件,涉及主体1家:国美电器有限公司公告(20国美01,实质性违约)、旭辉集团股份有限公司(22旭辉01,展期)。

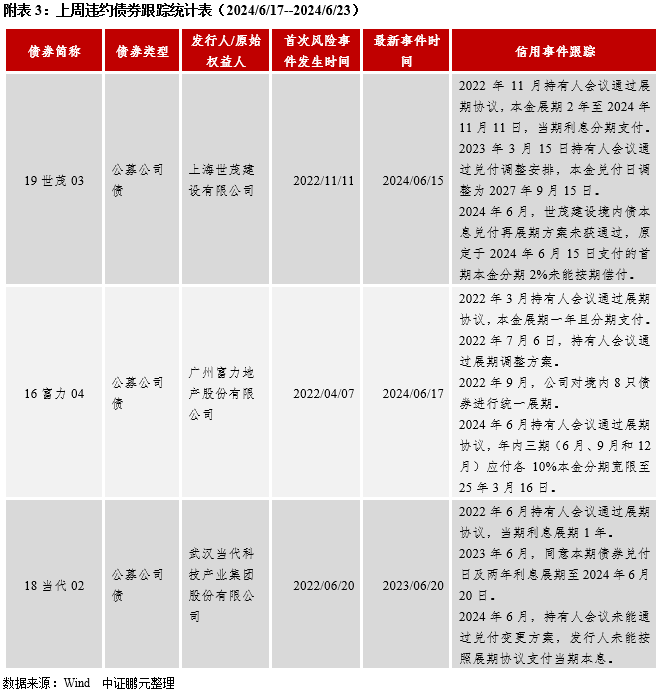

3. 上周有3件信用风险事件有更新进度

上周有3起信用风险事件有更新进度,涉及主体3家:上海世茂建设有限公司(19世茂03,未能按期偿付本金)、广州富力地产股份有限公司(16富力04,展期)、武汉当代科技产业集团股份有限公司(18当代02,未能支付当期利息)。

作者 I 李席丰 孙丽

作者 I 李席丰 孙丽部门 I 中证鹏元 研究发展部

关注公众号向后台留言可获得更多报告

转载请标明出处

]article_adlist-->

欢迎关注#中证鹏元评级#视频号

]article_adlist-->●可转债发行现状及北交所市场发展潜力分析

●项目收益类债券最新市场特征及实务建议

]article_adlist-->●“城投”转“产投”进程中,如何提升市场化收入占比?]article_adlist-->●化债之下,2023年城投财务状况有何表现?●可转债打破零违约记录,如何识别可转债市场信用风险?

●浙江省城投市场化业务经营启示录:依托区域产业禀赋,加速经营性资源整合

●哪些“转型城投”在新增债券批文?

●多省产投平台整合加速:突破与借鉴

●企业债,真的变了吗?——企业债发行和审批最新进展分析

●从个人住房贷款松绑到存量房收储,如何看待本轮地产金融政策组合拳?

●掘金系列一:“资产荒”持续下,江浙沪低信用评级国企产业债投资机会

]article_adlist-->法律声明:本公众订阅号(微信号:中证鹏元评级)为中证鹏元资信评估股份有限公司(以下简称:中证鹏元)运营的唯一官方订阅号,市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述的意见并不构成对任何人的投资建议,对任何因直接或间接使用本订阅号刊载的信息和内容或者据此进行投资所造成的一切后果或损失,中证鹏元不承担任何法律责任。

本订阅号所发布的原创报告所采用的数据均来自合规渠道,通过合理分析得出结论,结论不受其它任何第三方的授意、影响,特此声明。报告中观点仅是相关研究人员根据相关公开资料作出的分析和判断,并不代表公司观点。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

文章为作者独立观点,不代表股票配资专业网观点