1. 选择配资公司:投资者首先选择配资公司,这些公司通常是专门提供配资服务的金融机构。投资者需要比较不同公司的费率、风险控制措施和服务质量等因素,选择合适的配资公司。

来源| 调研纪要

1-5月中国进口煤炭增速为12.6%,较23年62%明显收窄,我们认为国内煤价中枢的确定性下移导致进口套利空间收窄将会抑制进口量的抬升。另外海外视角上更重要的印度,已经成为中国后的第二大煤炭进口国,而计划将印度打造为全球“制造业中心”的莫迪政府实现连任后,制造业有望呈现确定性的继续高增;同时印度自23年9月以来的电荒呈现扩大的趋势,反应出来的水电波动大、新能源难以调峰及受天气影响大的问题,均有望带动印度后续火电建设力度的提升,预计印度对于印尼出口的高卡动力煤将呈现持续抬升的趋势,进而影响印尼出口至中国的数量。中国未来进口煤炭量天花板或已经不远。

本期汇报以下观点:

1.海外视角看煤炭,进口的天花板或已现

2.山西调研反馈:5月底开始增产,但既要安全又要增产背景下,预计产量增长有限

3.动力煤:价格涨幅暂缓,等待入夏旺季全面到来

4.焦煤:淡季有价格回调压力,弹性更大的在金九银十

1.海外视角看煤炭,进口的天花板或已现

海关总署统计数据显示,2024年5月份,我国进口煤及褐煤4381.6万吨,同比增长10.7%;1-5月,我国进口煤及褐煤20496.9万吨,同比增长12.6%。从整体增速来看,2024年的进口增速相较2023年的62%明显的下滑;我们判断从全年的角度,整体进口量或维持在4.9亿吨左右(2023年4.7亿吨)。

导致进口量增速下滑主要来源于:

1)印度大选落下帷幕,电荒或叠加制造业需求抬升,印度将成为未来全球煤炭市场

本周市场关注的印度大选落下帷幕,近年来吸引外资及制定印度“印度制造”,要将印度打造为全球“制造业中心”的莫迪政府实现连任,市场的担忧消除。

我们观察到受到莫迪连任不确定性等影响,印度2024Q1GDP增速为6.1%,较2023Q4的8.5%有明显的下滑。其中制造业同比大涨8.9%,再一次成为拉动经济发展的最大动能。

印度钢铁需求保持高增,焦煤未来确定性缺口扩大

在印度打造为全球“制造业中心”的战略目标下,印度政府于2017年提出了《National Steel Policy 2017》,提出到2030-2031财年,印度粗钢总产能要达到3亿吨,粗钢总产量要达到2.55亿吨,成品钢总产能要达到2.30亿吨。根据世界钢铁协会数据,2024年印度是全球五大钢铁生产国——中国、印度、日本、美国、俄罗斯——中唯一4月钢铁产量保持增长的国家,1-4月印度钢铁产量同比增长8.45%(中国为下滑3%)。我们判断在莫迪政府实现连任后,印度本土制造业及基建需求有望继续保持高速增长。

与中国主要以长流程的高炉炼钢不同,印度电炉占比达到55%,高炉-转炉占比仅45%。而根据2022年印度的生铁和粗钢的产量进行计算,铁钢比为64%,意味着有剩下36%的粗钢由短流程废钢直接还原而来。但随着印度经济的快速发展,无论是印度国内还是依靠进口废钢均难以满足日益增长的需要,同时高炉的成本及规模效应显著,所以从印度钢铁企业未来新增产能规划来看,核心聚焦的是高炉-转炉的长流程项目(铁矿石和焦炭等原材料冶炼成生铁(制铁步骤),再通过转炉等设备制成粗钢)。根据印度钢铁部,印度政府计划到2030年将钢铁产能提升至3亿吨/年,其中高炉炼钢产能1.8亿吨/年,较当前总产能实现翻番,高炉占比达到68%。

我们按照印度总焦煤需求量1.5-1.7亿估算,按照35%-40%的主焦占比估算,2030年印度对于主焦的需求量将从2023年的0.3亿吨左右上升至0.53-0.68亿吨,需求量将有望翻番,可以预见的是印度对于海外优质主焦煤资源的需求将会持续抬升。

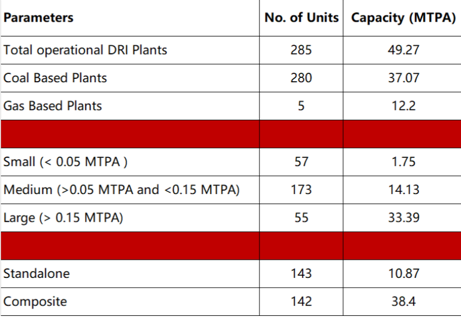

图:印度长流程炼钢企业数量及产能占绝大多数(百万吨)

2024年电煤缺口扩大,制造业强国压力下,电煤需求有望超过市场预期

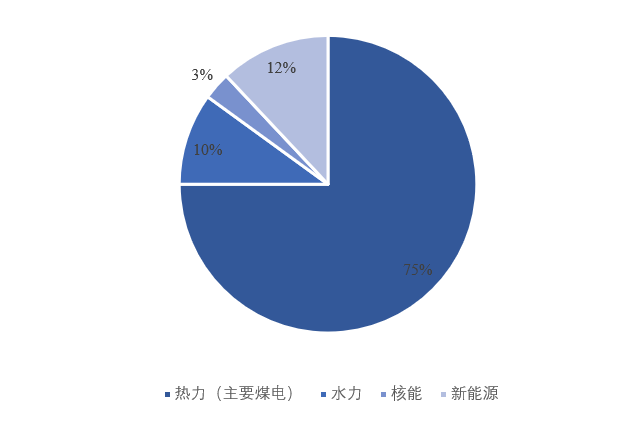

印度电力主要来源包括热力发电(包括燃煤蒸汽发电、天然气发电和燃油发电)、氢能发电、核能发电、水力发电和其他各类新能源发电,其中以热力发电的占比最高。根据印度中央电力局(CEA)数据,2011-2012财年至2021-2022财年,印度热力发电占发电总量的比例一直保持在75%以上(其中95%以上均为煤电),水力发电占发电总量的比例保持在10%左右,核能发电占发电总量的比例保持在3%左右,新能源发电占发电总量的比例则有明显提升,由5.5%左右提升至11%左右的水平。

图:印度煤电占比达到75%以上

2024年印度随着气温的飙升,印度的电力需求高峰创下了新的纪录。印度国有企业Grid Controller of India5月30日公布的数据显示,5月29日的最大电力需求为24.6万兆瓦,超过了23年9月创下的24.33万兆瓦的纪录。尽管到目前为止,白天的电力需求已经得到满足,但全国各地在夜间出现了电力短缺,因为太阳能发电无法使用。我们认为考虑到印度的制造业强国战略,制造业需要稳定的电力供应,此轮自23年9月开始的电荒,反应出来的水电波动大、新能源难以调峰及受天气影响大的问题,均有望带动印度后续火电建设力度的提升。

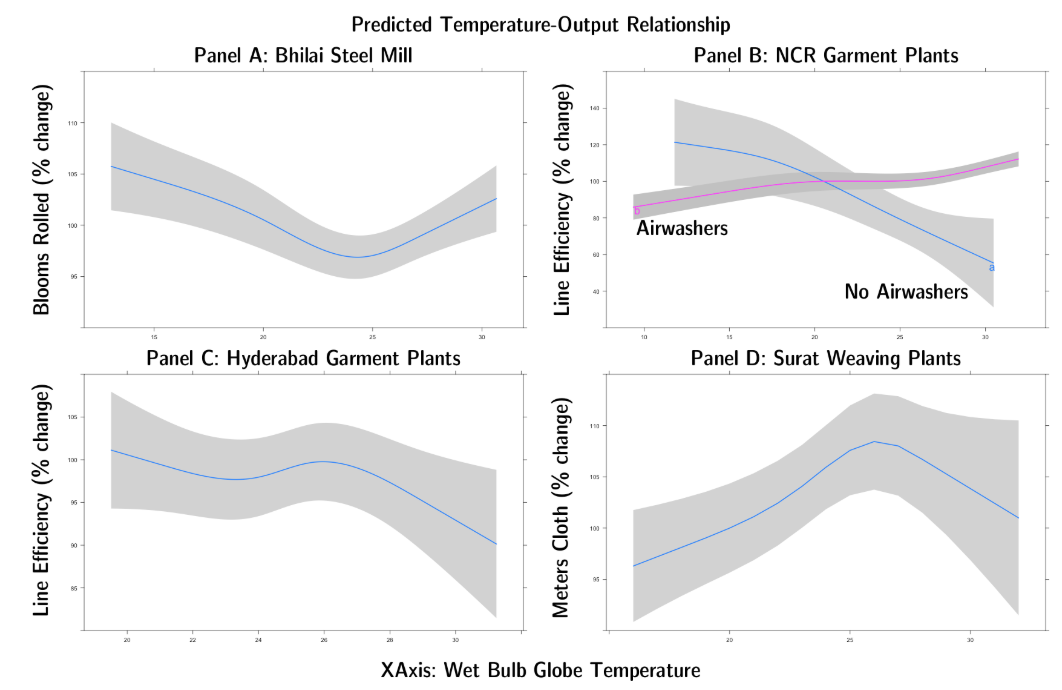

另一方面,印度统计署做了一个“高温对生产力和劳动力供应影响的研究论文”,核心结论是:高温可以降低劳动密集型环境下的产出,大约每升高1摄氏度,产出下降约3%,持续的高温增加了印度钢铁厂和制衣厂的工人缺勤率,也一定程度解释了印度经济在炎热年份中的整体下降的原因。论文指出,工作场所的气候控制可能有助于适应高温,减少热应力(加装空调等设置,提升电力消耗)。

我们认为印度本土煤炭资源禀赋较差,高卡的动力煤及主焦煤均为稀缺资源,需要从海外进口,随着印度电煤需求的确定性大幅度抬升,预计印度对于印尼出口的高卡动力煤将呈现持续抬升的趋势,进而影响印尼出口至中国的数量。

3)2024年国内煤炭价格中枢下行,导致进口套利空间收窄。

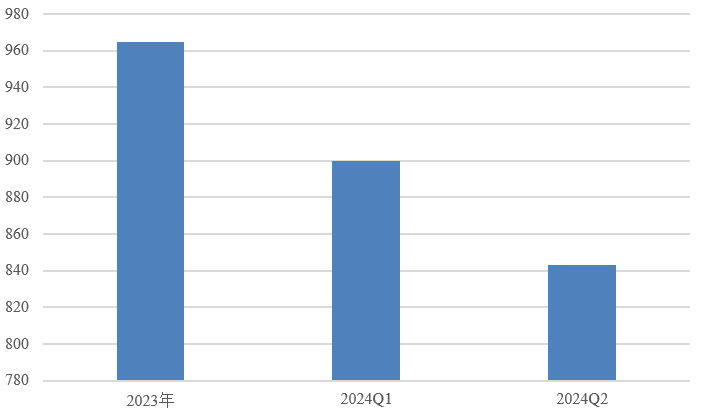

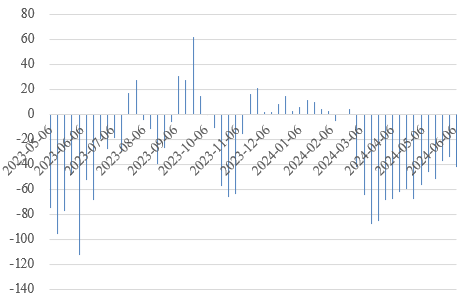

我们认为进口煤的增速下降,一个主导原因是国内煤炭3月以后价格的大幅度下行,导致进口套利空间收窄。可以观察到以港口5500大卡为例,23年均价为965元/吨,24Q1均价为900元/吨,24Q2截止6月初均价仅为845元/吨,价格明显回落。我们预计全年煤炭均价可能在880-900元之间。

图:秦皇岛Q5500大卡动力煤均价(元/吨)

2. 山西调研反馈:5月底开始增产,但既要安全又要增产背景下,预计产量增长有限

本周我们去山西调研了5家上市的头部煤炭企业,总的反馈是5月中旬后政府开会要求全面的复产,总体的反馈是5月产量已经开始环比4月有所增长,6月预计恢复到23年同期相近的水平,全年来看上市企业产量目标都较为保守,相较2023年的产量是确定性有所下降的,下降幅度在10%左右。

1)既要又要下的增产,不可同日而语。企业认为2024年政策的核心定调就是安全生产第一,虽然山西一季度产量下滑幅度较大,但是政府经济口与安监部门本就是两条线,当前的全国形势并不如21-22年那么紧张,所以目前情况下安监给经济让道不可能。同时,吕梁地区虽然放开了夜班生产,但是还是需要一个矿一个矿向安监部分汇报情况,一矿一议,所以整体产量不会立马爆发式的回升。

2)110%的最高产能利用率上限,限制了增产空间。当前即使增产,但是按照安监的要求,最高的产能利用率就是110%,现在是不可能超过这个数字的,因为一旦出事故,新的《煤矿安全生产条例》对于煤矿主要负责人是直接移交司法机关的(原来就是罚款),煤炭现在都是大国企央企,不可能愿意承担这个风险去超产。

3)全年上市企业产量预计下滑在5-10%。从一季度来看,山西上市企业产量下滑幅度在8-22%,从新制定的全年目标产量看,预计下滑幅度在10%左右。虽然上市公司看好后续产量的恢复,但是一季度的产量缺失在110%产能利用率前提下是补不回来的。山西省能否完成13亿的目标,难度也很大。

3. 动力煤:价格涨幅暂缓,等待入夏旺季全面到来

本周黄骅港Q5500平仓价883元/吨,较上周下跌1元/吨,主要是南方连续的阴雨天气不仅降低了气温、同时也拉升了水利发电,导致整体日耗水平提升有限。同时往后续2周看,华东区域逐步进入梅雨季节,华南区域依然雨水较多,判断入夏后日耗提升幅度可能有限,预计需求拉升可能在6月下旬。

对于今夏的煤炭价格判断,我们认为未来1个月可能是基本面最为舒服的阶段,动力煤>焦煤,但是整体价格高点我们预计不会超过24年春节后的高点950元/吨,预计涨幅区间在920-950元/吨之间,仍会低于23Q4用电旺季均价的957元/吨:

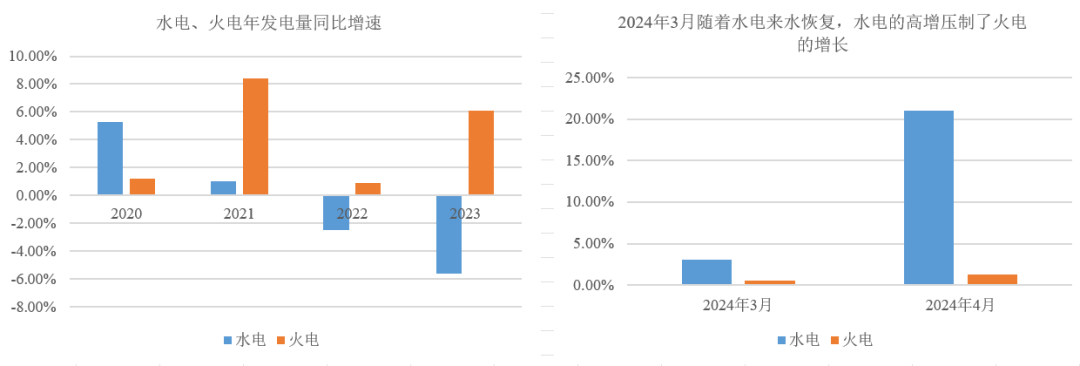

1)水电有确定性增量。2021-2023年火电需求的高增一个重要的因素是水电来水欠丰,导致水电发电量不足,推升火电需求。而2024年,我们也观察到在3-4月来水恢复背景下,水力发电高增也压制了火电需求增速的回落(2024年4月份发电6901亿千瓦时,增长3.1%;其中,火电、水电、核电、太阳能发电分别增长1.3%、21.0%、5.9%、21.4%。)。所以我们判断夏季也同时属于水电的发电旺季,水力发电的高增可能会抑制火电需求的天花板。

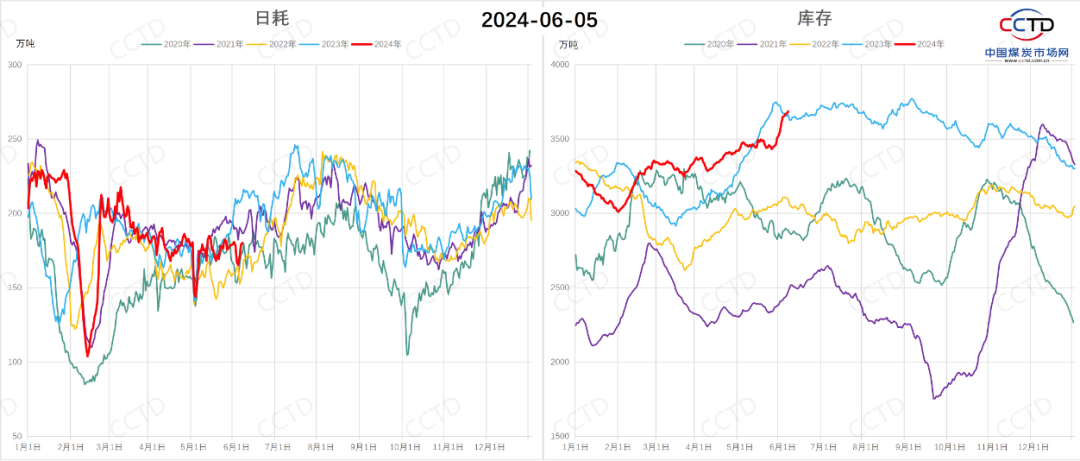

2)整体电厂库存并不低。我们认为5月下旬的涨价核心并不来自于电厂的提前补库,经销商推波助澜的作用可能更加明显。从CCTD公布的沿海8省电厂的库存来看,2024年电厂的库存处于近5年的高位水平。考虑到实际库存水平,判断后续的电厂补库需求不大,旺季可能处于正常采补。

4. 焦煤价格判断:淡季有价格回调压力,弹性更大的在金九银十

京唐港主焦价格为2080元/吨,较上周减少130元/吨。在经历了5月中山西省增产的压力后,市场观测到无论是开放夜间生产还是正常的增产恢复的产量均低于之前预期,信心有所恢复。钢铁铁水产量本周环比略降低在235万吨/天左右,依然是接近2023年全年平均的238万吨/天的量。

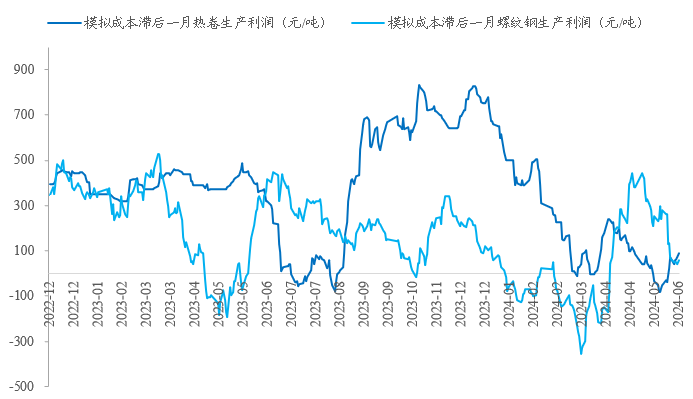

我们判断6月进入钢铁需求淡季后,焦煤的基本面压力会强于动力煤。可以看到近期随着下游逐步进入淡季,钢铁的价格回落虽然没有导致铁水量出现明显下滑,但是钢铁利润是有较5月有明显的下滑,虽然尚未跌至3月的亏损境遇,但是预计当前盈利保持微利。我们认为钢铁的盈利与上游原材料议价能力呈反比关系,钢铁盈利回落至亏损边缘将会压制原材料价格的发挥。但考虑到H2开始地产新开工有望在23H2拿地恢复背景下降幅收窄,基建24年3.9万亿专项债及万亿特别国债实现实物工作量,预计需求的淡季降幅有限,并可能在金九银十将迎来需求的明显提升。而山西增产当前看较为低于预期,在安全生产为第一目标的背景下,供给端缺乏弹性,可能是另一个行情的催化剂,焦煤的拐点可能出现在8月的淡旺季之交,继续看好Q4的价格弹性!

]article_adlist-->

新浪合作大平台期货开户 安全快捷有保障

]article_adlist-->

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 配资期货配资

文章为作者独立观点,不代表股票配资专业网观点